|

Руслан Зимовець, начальник відділу страхування агропромислового комплексу АСК «ІНГО Україна» |

У чому полягає суть страхування від наслідків неврожаю?

Такий тип страхування дозволяє фермеру отримати компенсацію виручки, яку він недоотримав через зниження урожайності. При цьому остання мала зменшитись унаслідок одного із застрахованих ризиків. Найпоширеніші серед них град і посуха. До переліку застрахованих ризиків також можна включити інші природні явища (бурю, ураган, зливу), пожежу (спричинену як блискавкою, так і підпалом), протиправні дії третіх осіб (крадіжка тощо). Аграрій самостійно обирає кількість ризиків. Він може застрахувати свій урожай хоч від одного ризику, наприклад, пожежі. Вона частіше нищить посіви саме пшениці, зауважує Руслан Зимовець.

Страховий тариф у першу чергу буде залежати від набору ризиків. Він розраховується як відсоток від страхової суми. У свою чергу страхова сума є вартістю планового урожаю. Щоб її порахувати, потрібно знати площу застрахованих посівів, середню врожайність з гектара та ціну за тонну зерна. Урожайність визначається на основі інформації за останні п’ять років, ціна встановлюється на рівні середньої по регіону або ціни форвардного контракту. При цьому остання не повинна перевищувати ринкову ціну.

Страховий тариф по ризиках коливається в межах 0,5-0,9% від страхової суми для пожежі, 1,2-2% — для граду, 2,2-5% — для посухи. Градація тарифів по ризику пожежі більше залежить від культури, посухи — від області, граду — від культури та області. «У нас є карти, які відображають більший або менший вплив тих чи інших ризиків по регіонах. Як правило, гради найбільше загрожують західним і центральним областям — Івано-франківській, Волинській, Вінницькій, Хмельницькій — де більш вологий клімат. Тоді як від посухи переважно страждає південь — Одеська, Миколаївська, Херсонська, Запорізька, а також частково Кіровоградська, Черкаська і Полтавська області», — говорить Зимовець.

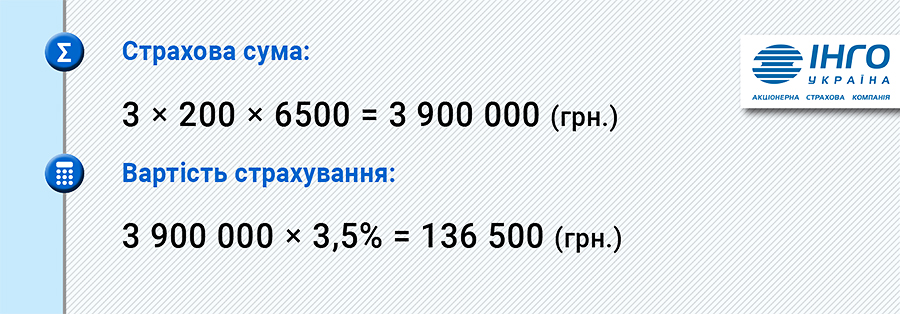

Скільки потрібно заплатити за страхування?

Наприклад, фермер з Хмельниччини уклав угоду з агротрейдером на поставку зерна озимої пшениці. Він застрахував майбутній урожай від пожежі та граду. Загалом тариф склав 3,5%. Ціна за тонну — 6500 грн. Площа вирощування становить 200 га, очікувана врожайність — 3т/га.

На вартість страхування також впливає історія співпраці господарства зі страховою компанією. Якщо аграрій страхує свої посіви не перший рік, і при цьому в нього досі не було збитків, то йому можуть запропонувати знижку.

Для того, щоб посіви прийняли на страхування, господарство має надати низку документів, серед яких опитувальний лист (заповнюється представником підприємства перед укладанням договору), довідка про середню врожайність за п’ять років, технологічна карта, карта-схема полів та перелік полів, які будуть страхувати. Якщо ж на підприємстві до того не вирощували культуру, яку нині планують застрахувати, то за планову урожайність приймають середню в районі по цій культурі. Перед тим, як буде підписано договір, у господарство обов’язково виїжджає представник страхової компанії (СК). Він звертає увагу, зокрема, на відповідність стану посівів фазі розвитку, можливі огріхи під час посіву, те, яке насіння використовувалось (районоване або нерайоноване), загалом на дотримання технології вирощування. Зрозуміло, що результати цього огляду безпосередньо вплинуть на розмір запланованої врожайності. Якщо умови вирощування гірші — планова урожайність за договором буде меншою, і навпаки.

Що робити, якщо настала страхова подія?

Наприклад, внаслідок сильного граду на початку червня було пошкоджено посіви озимої пшениці. У такій ситуації господар повинен негайно повідомити про настання страхового випадку СК. Далі протягом п’яти робочих днів у господарство виїжджає аварійний комісар. Він оглядає поля, фіксує видимі наслідки негоди. До того, як приїде комісар, не можна якимось чином змінювати картину пошкоджень — заорювати поле, випасати худобу тощо. Фермер, окрім усного повідомлення, повинен у письмовій формі заявити про настання страхового випадку. До заяви потрібно додати інформацію про постраждалі ділянки разом з довідкою від метеостанції. На все це з моменту настання страхового випадку дається 15 календарних днів.

Після цього аграрій має повідомити страхову компанію про подальші агротехнічні заходи, які він планує здійснити. Якби посіви повністю загинули через град, то господарство зобов’язалось би провести культивацію і залишити поле під паром до наступного сезону.

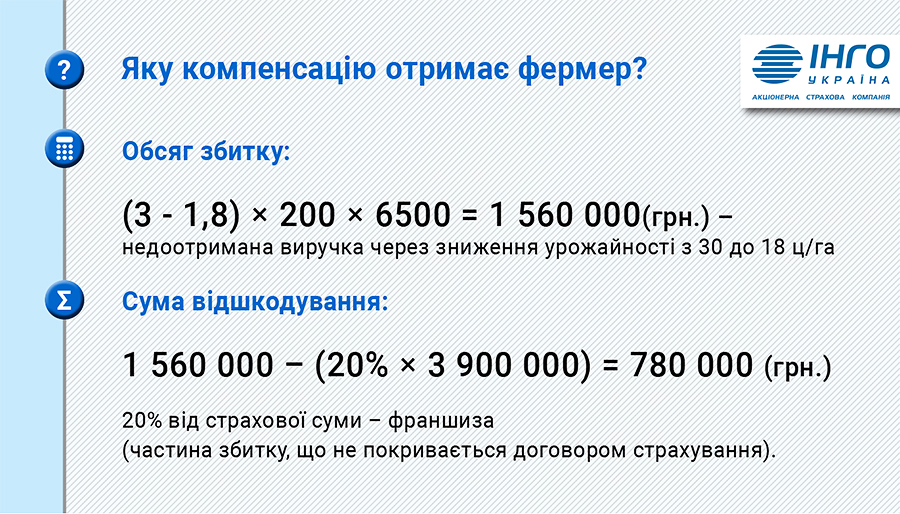

Розмір збитку через негоду буде пораховано тільки під час збору врожаю. Напередодні представники страхової компанії приїжджають у господарство та проводять контрольний обмолот зерна з кількох гектарів на різних ділянках поля. Так визначають розрахункову врожайність по господарству. Після завершення збору застрахованої культури, фермер має документально засвідчити свою фактичну урожайність складськими квитанціями та книгою вагаря.

Страховик порівнює розрахункову та фактичну урожайність. Під час встановлення розміру збитку до уваги беруть більшу величину урожайності. Наприклад, страховики під час контрольного збору нарахували 16,5 ц/га, а аграрій 18 ц/га. У такому випадку кількість недоотриманого врожаю буде розраховуватись від величини 18 ц/га.

За 10 робочих днів після того, як фермер надасть усі необхідні документи, страхова компанія ухвалить рішення про сплату чи відмову у компенсації. Якщо певні документи (наприклад, довідку від метеостанції) важко дістати, то страхова компанія може дати на це більше часу, аніж 15 днів.

Господарству можуть не виплатити відшкодування, якщо його власник невчасно повідомив СК про страховий випадок; зниження врожаю спричинив незастрахований ризик або застрахований ризик усе таки настав, однак не призвів до зменшення урожайності (або розмір недоотриманої виручки менший за франшизу). Тому дуже важливо отримати довідку від компетентного органу про причини страхового випадку. У разі пожежі має бути відповідний документ з ДСНС. Якщо посіви були пошкоджені через протиправні дії третіх осіб, то це має підтверджувати інформація з Єдиного державного реєстру досудових рішень. Що стосується ризиків негоди, то тут потрібно звертати увагу на визначення кожного такого ризику у договорі страхування. А саме на те, яка температура, рівень вологості, кількість опадів тощо та їх тривалість згідно договору відповідають посусі, граду, заморозку та ін.

Компенсацію нараховують протягом 30-ти днів після того, як страхова компанія ухвалила рішення про виплату. Як правило, суму до 500 тис — протягом 5-ти, до 1 млн — 10-ти, понад 1 млн — 20-ти банківських днів.

За матеріалами agravery.com