|

Руслан Зимовец, начальник отдела страхования агропромышленного комплекса АСК «ИНГО Украина» |

В чем заключается суть страхования от последствий неурожая?

Такой вид страхования позволяет фермеру получить компенсацию выручки, которую он получил из-за снижения урожайности. При этом последняя должна уменьшиться вследствие одного из застрахованных рисков. Самые распространенные среди них град и засуха. В перечень застрахованных рисков можно включить другие природные явления (сильный ветер, ураган, ливень), пожар (вызванный как молнией, так и поджогом), противоправные действия третьих лиц (кража и т.п.). Аграрий самостоятельно выбирает количество рисков. Он может застраховать свой урожай хоть от одного риска, например, пожара. Он чаще уничтожает посевы именно пшеницы, замечает Руслан Зимовец.

Страховой тариф в первую очередь будет зависеть от набора рисков. Он рассчитывается как процент от страховой суммы. В свою очередь страховая сумма является стоимостью планового урожая. Чтобы ее посчитать, нужно знать площадь застрахованных посевов, среднюю урожайность с гектара и цену за тонну зерна. Урожайность определяется на основе информации за последние пять лет, цена устанавливается на уровне средней по региону или цены форвардного контракта. При этом последняя не должна превышать рыночную цену.

Страховой тариф по рискам колеблется в пределах 0,5-0,9% от страховой суммы для пожара, 1,2-2% — для града, 2,2-5% — для засухи. Градация тарифов по риску пожара больше зависит от культуры, засухи — от области, града — от культуры и области. «У нас есть карты, которые отражают большее или меньшее влияние тех или иных рисков по регионам. Как правило, грады больше всего угрожают западным и центральным областям — Ивано-Франковской, Волынской, Винницкой, Хмельницкой — где более влажный климат. Тогда как от засухи преимущественно страдает юг —Одесская, Николаевская, Херсонская, Запорожская, а также частично Кировоградская, Черкасская и Полтавская области», — говорит Зимовец.

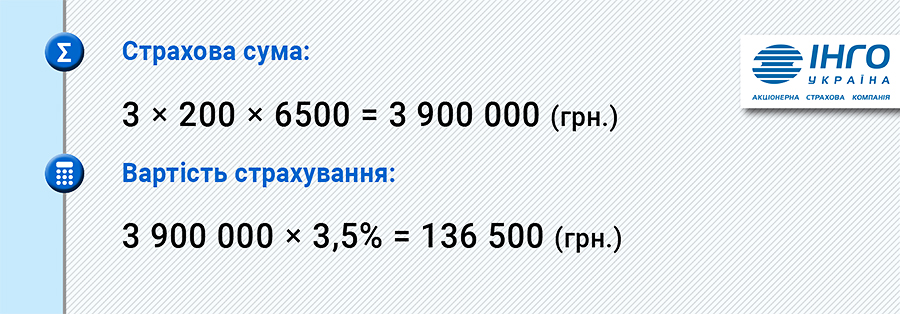

Сколько нужно заплатить за страхование?

Например, фермер из Хмельницкой области заключил соглашение с агротрейдером на поставку зерна озимой пшеницы. Он застраховал будущий урожай от пожара и града. В общем тариф составил 3,5%. Цена за тонну — 6500 грн. Площадь выращивания составляет 200 га, ожидаемая урожайность — 3 т/га.

На стоимость страхования также влияет история сотрудничества хозяйства со страховой компанией. Если аграрий страхует свои посевы не первый год, и при этом у него еще не было убытков, то ему могут предложить скидку.

Для того, чтобы посевы приняли на страхование, хозяйство должно предоставить ряд документов, среди которых опросный лист (заполняется представителем предприятия перед заключением договора), справка о средней урожайности за пять лет, технологическая карта, карта-схема полей и перечень полей, будут страховать. Если же на предприятии до этого не выращивали культуру, которую сейчас планируют застраховать, то за плановую урожайность принимают среднюю в районе по этой культуре. Перед тем, как будет подписан договор, в хозяйство обязательно выезжает представитель страховой компании (СК). Он обращает внимание, в частности, соответствие состояния посевов фазе развития, возможные огрехи во время посева, то, какие семена использовались (районированные или нерайонированные), всего на соблюдение технологии выращивания. Понятно, что результаты этого обзора непосредственно повлияют на размер планируемой урожайности. Если условия выращивания хуже — плановая урожайность по договору будет меньше, и наоборот.

Что делать, если наступил страховой случай?

Например, в результате сильного града в начале июня были повреждены посевы озимой пшеницы. В такой ситуации хозяин должен немедленно сообщить о наступлении страхового случая СК. Далее в течение пяти рабочих дней в хозяйство выезжает аварийный комиссар. Он осматривает поля, фиксирует видимые последствия непогоды. До того, как приедет комиссар, нельзя каким-то образом изменять картину повреждений — вспахивать поле, выпасать скот и тому подобное. Фермер, кроме устного сообщения, должен в письменной форме заявить о наступлении страхового случая. К заявлению необходимо приложить информацию о пострадавших участках вместе со справкой от метеостанции. На все это с момента наступления страхового случая дается 15 календарных дней.

После этого аграрий должен сообщить страховую компанию о дальнейших агротехнических мероприятиях, которые он планирует осуществить. Если бы посевы полностью погибли из-за града, то хозяйство обязалось бы провести культивацию и оставить поле под паром до следующего сезона.

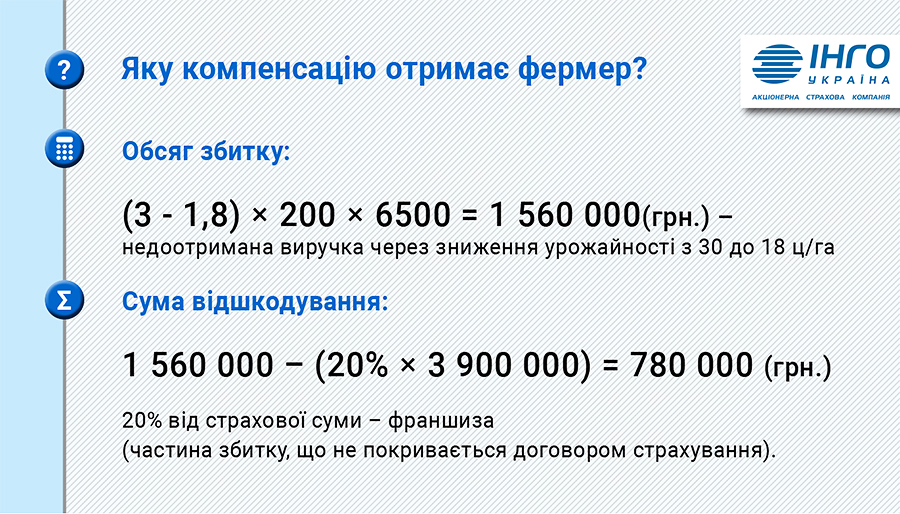

Размер ущерба из-за непогоды будет посчитано только во время сбора урожая. Накануне представители страховой компании приезжают в хозяйство и проводят контрольный обмолот зерна с нескольких гектаров на разных участках поля. Так определяют расчетную урожайность по хозяйству. После завершения сбора застрахованной культуры, фермер документально засвидетельствовать свою фактическую урожайность складскими квитанциями и книгой весовщика.

Страховщик сравнивает расчетную и фактическую урожайность. При установлении размера ущерба во внимание принимают большую величину урожайности. Например, страховщики во время контрольного сбора насчитали 16,5 ц/га, а аграрий 18 ц/га. В таком случае количество недополученного урожая будет рассчитываться от величины 18 ц/га.

За 10 рабочих дней после того, как фермер предоставит все необходимые документы, страховая компания примет решение об уплате или отказе в компенсации. Если определенные документы (например, справку от метеостанции) трудно достать, то страховая компания может дать на это больше времени, чем 15 дней.

Хозяйству могут не выплатить возмещение, если его владелец вовремя сообщил СК о страховом случае; снижение урожая вызвал незастрахованный риск или застрахованный риск все же наступил, однако не привел к уменьшению урожайности (или размер недополученной выручки меньше франшизы). Поэтому очень важно получить справку от компетентного органа о причинах страхового случая. В случае пожара должен быть соответствующий документ с ГСЧС. Если посевы были повреждены из-за противоправных действий третьих лиц, то это должно подтверждать информация из Единого государственного реестра досудебных решений. Что касается рисков непогоды, то нужно обращать внимание на определение каждого такого риска в договоре страхования. А именно на то, какая температура, уровень влажности, количество осадков и т.д. и их продолжительность по договору соответствуют засухе, граду, заморозкам и др.

Компенсацию начисляют в течение 30 дней после того, как страховая компания приняла решение о выплате. Как правило, сумму до 500 тыс. — в течение 5-ти, до 1 млн — 10-ти, более 1 млн — 20-ти банковских дней.

По материалам agravery.com